O novo capítulo da disputa entre bancos tradicionais e ‘novos bancos’ na Bolsa aponta mais para um platô

Por muito tempo, os bancos tradicionais navegaram praticamente sozinhos no setor financeiro e pela Bolsa de Valores brasileira. Os quatro maiores ‘bancões’ de capital aberto, Banco do Brasil (BBAS3+4,22%), Bradesco (BBDC4+1,68%), Santander (SANB11+3,30%) e Itaú (ITUB4+2,83%,) foram listados entre 1906 e 2007. Suas fundações, entretanto, remontam há muitas décadas. No caso do BB, há mais de um século.

A expansão das fintechs e ‘neobanks’ (novos bancos), em meados de 2010, mudou esse cenário e impulsionou a concorrência no setor. Ao preencher algumas lacunas existentes no serviço bancário tradicional, as empresas financeiras de tecnologia conseguiram crescer com o objetivo claro de romper o favoritismo das grandes instituições.

A ideia nasceu para oferecer uma experiência de atendimento rápido e digital, sem portas giratórias, detectores de metais, taxas e burocracias. Os ‘novos bancos’ também encontraram espaço na seara de investimentos, na tentativa de tornar o acesso aos produto financeiros mais transparente.

O discurso agradou e fez bancos digitais e bancos de investimento crescerem de forma exponencial. Fundado em 2013, o Nubank é o maior nome entre os bancos digitais e já acumula 59,6 milhões de clientes. Isso representa uma média de 6,6 milhões de novos usuários por ano desde a criação.

Apesar de ter ganhado a maior projeção, não foi o Nubank o primeiro neobank a invadir o mercado de capitais. Na Bolsa brasileira, as instituições financeiras tradicionais seguiram hegemônicas até 2012, quando o BTG Pactual (BPAC11) se tornou o primeiro banco de investimentos brasileiro a abrir capital na B3.

Já em 2018, o Inter foi listado na plataforma de negociações, encerrando um jejum de quase seis anos sem a entrada de novos players no setor financeiro.

Nos anos seguintes, foi a vez de duas outras importantes fintechs brasileiras abrirem capital. A XP Inc. (XP) estreou na Nasdaq em 2019, enquanto o roxinho (NU) só concretizou o IPO na Nyse em dezembro de 2021. Ambos têm BDRs na Bolsa brasileira, negociados sob os tickers XPBR31 e NUBR33.

Com a expansão dos novos bancos, foi ventilado no mercado o possível “fim” dos bancos tradicionais. “Vimos no mercado uma narrativa radical de que os bancos iam acabar, em reflexo de uma disrupção completa das fintechs no setor. E não é isso que se observa”, afirma Felipe Moura, analista de investimentos da Finacap.

As expectativas dos investidores com os novos bancos fica clara no case do próprio Nubank. A fintech de David Velez e Cristina Junqueira chegou a atingir US$ 43,2 bilhões (cerca de R$ 230 bilhões) em valor de mercado no fim de dezembro de 2021, segundo dados da Bloomberg. Na época, o montante colocou o Itaú, avaliado até então em R$ 204 bi, no segundo lugar entre as maiores instituições financeiras da América Latina.

Contudo, as ações NU desvalorizaram 57% desde a oferta inicial em Nova York. Até o final do 1° trimestre deste ano, o valor de mercado da empresa já havia caído para US$ 26,9 bilhões (cerca de R$ 130 bilhões), menos da metade do valor atribuído atualmente ao Itaú (R$ 269,3 bilhões).

“Acho que o mercado está voltando à realidade. Nós tivemos esse período de um entusiasmo sem sentido, com a ideia de que os bancos digitais acabariam com os tradicionais porque eles captam mais clientes e não têm custos. O que estamos vendo nos últimos resultados, não é bem isso”, diz Mario Goulart, analista da 02Research.

Contra-ataque

O novo capítulo da disputa entre bancos tradicionais e neobanks na Bolsa de valores aponta mais para um platô do que para uma reconfiguração total e abrupta de mercado, como se esperava anteriormente. Os resultados do 1° trimestre de 2022 deixaram o contra-ataque dos bancões mais evidente.

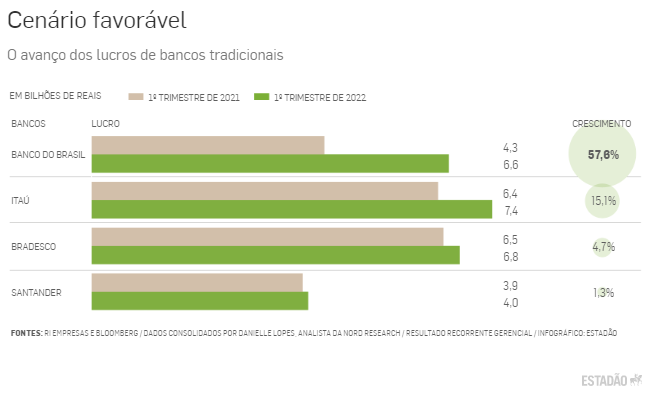

Entre janeiro e março, BB, Bradesco, Santander e Itaú lucraram, juntos, R$ 24,8 bilhões. O volume representa uma alta de 17,7% em relação ao mesmo período do ano passado.

“O resultado dos grandes bancos veio bem acima do consenso, mas houve uma grande melhora na rentabilidade dos bancões”, diz Moura.

De acordo com Moura, havia uma expectativa de que as grandes instituições financeiras não conseguissem retomar, no médio prazo, a rentabilidade patrimonial (ROE) que detinham antes da pandemia. O ROE mensura o quanto de lucro uma companhia gera com o capital investido pelos acionistas.

Historicamente, segundo o analista da Finacap, essa métrica estava em 18%. No último resultado, Banco do Brasil, Bradesco, Santander e Itaú apresentavam retorno anualizado sobre o patrimônio líquido de 17,6%, 18%, 20,7% e 20,4%, respectivamente.

“O mercado atribuía muito peso a isso. Vimos nesse 1° trimestre quase todos eles voltando a essa rentabilidade, a principal métrica que olhamos quando analisamos bancos”, afirma Moura.

Goulart, da 02Research, afirma que o número de clientes pessoas física (que pesa bastante para os bancos digitais) é pouco importante no balanço das maiores instituições financeiras. “A carteira de crédito e o crédito de pessoa jurídica são mais relevantes. Nesse aspecto, os bancões continuam nadando de braçada. Isso é um relacionamento com o cliente construído ao longo de décadas”, diz.

A principal dificuldade dos bancos digitais de varejo seria justamente rentabilizar a base de clientes. “Para o Nubank crescer, por exemplo, precisa dar crédito para um cliente com alto nível de inadimplência, então acaba sendo pesado esse crescimento”, explica.

João Daronco, analista da Suno Research, também avalia os resultados dos grandes bancos como sólidos, com crescimento da carteira de crédito e expansão do lucro. O principal destaque, na visão dele, é o Banco do Brasil, que registrou um lucro líquido no 1° trimestre de R$ 6,6 bilhões (aumento de 57,6% na comparação com o mesmo período do ano passado).

“Anualizando o resultado do BB, podemos ter um resultado para o 2022 em torno do platô superior do guidance (projeções) do banco”, afirma.

O resultado do Banco do Brasil também foi o que mais surpreendeu a Genial Investimentos. A casa reiterou a recomendação de compra para os papéis, com preço-alvo de R$ 44, o que representa um potencial de alta de 18,9% em relação à cotação da última sexta (20), de R$ 37.

É importante lembrar que as ações da estatal vinham sendo preteridas entre os bancões, principalmente por conta de riscos políticos. Os resultados, porém, revelaram que a empresa mais antiga da Bolsa e primeira instituição financeira do País está de volta ao jogo. “Barato e com melhor desempenho”, a Genial destaca o valuation descontado e o ROE de ‘banco privado’ do Banco do Brasil.

“O lucro do Banco do Brasil no 1T22 foi de R$ 6,6 bilhões, superando em mais de 11% as nossas expectativas e em 20% as expectativas do mercado”, afirma a Genial, em relatório. “Do lado negativo, o ambiente eleitoral de 2022 pode trazer volatilidade a cotação, dado o risco político.”

Já os resultados do Bradesco foram considerados em linha com as expectativas, segundo a Genial, com recomendação de compra e preço-alvo de R$ 24,20. A corretora manteve recomendação de compra para Itaú, apesar de o resultado ter sido considerado mais ‘morno’, com margens financeiras mais apertadas.

A ação BBDC4 também é recomendada pela Ativa, que viu a instituição com valuation atrativo e bons índices de cobertura.

Na ponta mais negativa, ficaram os papéis do Santander. A Genial tem recomendação de ‘manter’ os ativos. O resultado veio pior do que o esperado, pelo aumento das provisões e baixo crescimento da margem financeira.

A visão menos positiva para SANB11 é compartilhada pela Ativa Investimentos. “Apesar ainda vermos valor na tese de investimento dos bancos tradicionais brasileiros, consideramos os demais pares privados como opções mais interessantes de alocação do que Santander”, afirma a casa, em relatório.

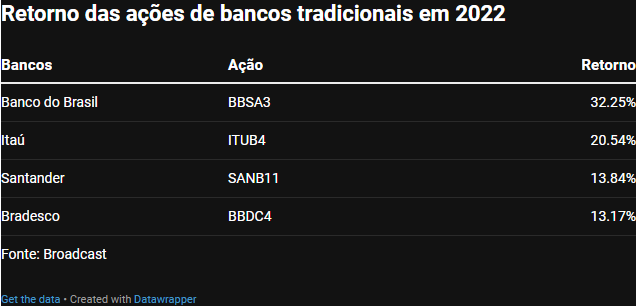

A reação dos papéis após a divulgação dos balanços confirma as perspectivas para os bancões. Enquanto as ações BBAS3 subiram 2,55% (12 de maio), a SANB11 caiu 4,55% (26 de abril).

No acumulado do ano, os papéis do Banco do Brasil acumulam a maior alta entre os bancões, de 32,25%.

Os resultados considerados positivos, no geral, são um sinal de que os bancões estão se movendo para acompanhar as mudanças de mercado. “Os bancos tradicionais tomaram diversas medidas para preservar margens. Por exemplo, um dado legal é que os grandes bancos fecharam cerca de 2.500 agências no Brasil, em um movimento de digitalizar o atendimento e ganhar eficiência. Os bancões não estão parados”, diz Moura.

Fintechs em destaque

As duas principais fintechs da Bolsa (Nubank e Inter) também divulgaram resultados, mas foram absorvidos pelo mercado de maneira diferente. O Nubank reportou prejuízo líquido contábil US$ 45,1 milhões (R$ 228 milhões) milhões no 1° trimestre de 2022, uma redução do prejuízo reportado um ano antes, de US$ 49,4 milhões (R$ 250 milhões).

O lucro líquido ajustado, que exclui a remuneração com base em ações concedida a colaboradores no período, foi positivo em US$ 10,1 milhões (R$ 51,1 milhões). No mesmo período de 2021, o resultado ajustado havia sido negativo em US$ 11,9 bilhões (- R$ 60,3 milhões).

“Os valores de ações concedidas a executivos, funcionários ou consultores a um determinado preço e em determinado momento sem efeito caixa e seus efeitos no imposto de renda não refletem necessariamente o desempenho dos negócios em um determinado momento”, explica o Nubank, sobre o lucro ajustado.

A empresa também conseguiu quase dobrar a receita média por cliente, de US$ 3,5 para US$ 6,7, que era um dos pontos que vinha preocupando o mercado. A receita cresceu 258% em 12 meses, para US$ 877,2 milhões.

Por outro lado, o índice de inadimplência +90 (empréstimos com atrasos de mais de 90 dias) subiu 0,7 ponto percentual em três meses e atingiu 4,2%, impactado pela sazonalidade. Em 12 meses, o aumento do indicador foi de 1,5 ponto percentual.

Um dia após a divulgação (17 de maio) do balanço, as ações NU saltaram mais de 10%, mas depois inverteram para queda e finalizaram o dia em baixa de 6,21%, aos US$ 4,08. Para Danielle Lopes, analista da Nord Research, já era esperado que o Nubank conseguisse avançar na receita por cliente, uma vez que essa métrica ainda é muito baixa.

“Era esperado que começassem a monetizar de alguma forma, são mais de 59 milhões de clientes”, diz Lopes. “A inadimplência já começou a subir, o que deixa o mercado mais preocupado. Com juros altos, as pessoas não querem tomar empréstimo e, quando tomam, deixam de pagar. Isso para um banco com a estrutura de capital como o Itaú, Santander ou Bradesco, preocupa muito menos. Já um banco recém-chegado, vemos como mais risco.”

A Nord tem recomendação de ficar de fora dos papéis. Quando o assunto são os resultados do Inter, entretanto, a visão é mais positiva. A companhia que se prepara para ir para a Nasdaq teve lucro líquido de R$ 27,5 milhões no 1° trimestre de 2022, em uma alta de 31,8% em relação ao 1° trimestre de 2021.

A receita média por usuário ativo subiu 11,1%, para R$ 366,9, e o número de clientes avançou 82,4%, para 18,6 milhões. O índice NPL (empréstimos não pagos) de mais de 90 dias atingiu 3,3%, um aumento de 0,5 ponto percentual em três meses. Em comparação ao mesmo período do ano passado, o aumento foi de 0,7 ponto percentual.

“Inter está relativamente estável na inadimplência, subindo receita por cliente, com custo de aquisição pouco maior do que o Nubank, mas com melhores perspectivas. O poder de escala muito maior”, afirma Lopes, da Nord. “ O custo de aquisição do Nubank é ótimo porque eles não fazem marketing, mas ainda assim a companhia não consegue operar gerando lucro, ao contrário dos demais, como Inter.”

Daronco, da Suno, vê um cenário mais difícil para fintechs e novos bancos, no geral. “O mundo todo vive um iminente aumento das taxas de juros”, afirma o analista. “A consequência natural desse movimento é o custo do dinheiro vai aumentar, dificultando a vida daqueles que não geram caixa e dão prejuízo.”

O atual cenário, segundo Daronco, seria mais favorável aos grandes bancos do que às fintechs. Ainda assim, ele espera que essas fintechs continuem a trajetória de crescimento, embora a menores taxas do que no passado.

Para Moura, da Finacap, o que se pode esperar de uma empresa como o Nubank é crescimento. E isto, a companhia estaria entregando. “Porém ainda não dá lucro. E aí eu acho que o mercado acabou corrigindo essa distorção”, diz. “Quando estreou na Bolsa, o Nubank superou o Itaú em valor de mercado. Hoje, o banco digital vale metade (do Itaú). É uma distorção que foi corrigida pelo próprio mercado.”

Até a última sexta-feira (20), os papéis do Nubank e do Inter caíam 59,38% e 47,14% em 2022, respectivamente. Na visão de Lopes, da Nord, essa conjuntura deixa uma lição.

“Nem todos os bancos digitais vão prosperar. A grande promessa ano passado era o Nubank e agora percebemos a enorme dificuldade que eles têm para monetizar a base de clientes. Não é tão simples quanto parece. Por isso o mercado ficou mais cético com bancos digitais e voltou a ficar mais confiante e confortável com bancos tradicionais”, afirma Lopes.

‘Neobancões’

Eles têm cara e porte de bancão, mas estrutura de fintech. O banco BTG Pactual e a XP Inc. poderiam ser chamados de ‘neobancões’ por mesclarem escala e um nível de crescimento acelerado. As análises também não seguem exatamente a mesma linha que as feitas para os bancos digitais, como Nubank e Inter.

“Eles (BTG e XP) ganham dinheiro captando, trazendo clientes para dentro dos bancos de investimento e oferecendo serviços de banco. Costumamos dizer que o cara que deixou de usar Itaú está usando a XP porque tem conta corrente, cartão e investimentos. As corretoras são mais amigáveis, zero taxa, com assessor de investimentos e produtos específicos”, diz Lopes.

No último trimestre, os resultados da XP não foram tão bem recebidos pelo mercado. A instituição financeira reportou lucro líquido ajustado de R$ 987 milhões, um avanço de 17% em relação ao mesmo período do ano passado. Contudo, em comparação ao 4° trimestre de 2021, houve contração de 9%.

A receita bruta total de mercado de capitais caiu 48% na base anual e 55% em comparação ao trimestre imediatamente anterior. Entre os dados mais sensíveis, a receita bruta de varejo (principal negócio da companhia) também cedeu 11% em relação a outubro a dezembro de 2021, apesar da alta de 16% em 12 meses.

Segundo Lopes, a empresa sofreu justamente por ser mais vinculada ao varejo. Isto é, quando a bolsa está caindo e os juros estão altos, a tendência é que as pessoas físicas migrem para a renda fixa ou que realizem saques nos investimentos.

Os papéis derreteram 7,46% após o resultado (4 de maio) e o cenário deve continuar difícil, já que a inflação e juros devem seguir altos no médio prazo. Somente em maio, as ações cedem 13,17%, aos US$ 21,37. Em 2022, a queda acumulada é de 25,64%.

Por outro lado, o BTG tem uma diversificação maior de linhas de negócio, por isso é a preferência de compra da Nord. “Não é porque a bolsa está caindo que os resultados vão chacoalhar”, afirma Lopes. “Como o BTG tem gestão de fundos e fortunas, o resultado é bem mais estável. É um dos cases que eu mais gosto.”

O BTG Pactual também entregou um trimestre de resultados recordes, demostrando resiliência frente a um cenário macroeconômico adverso. O lucro líquido de R$ 1,9 bilhão, alta de 65,2% em relação ao mesmo período do ano passado. O resultado ajustado foi de R$ 2,1 bilhões, aumento de 72% na comparação com o 1° trimestre de 2021. O ROE anualizado chegou a 21,5%, um crescimento de 4,7 ponto percentual em 12 meses.

O Itaú BBA tem recomendação ‘outperform’ (equivalente à compra) para BPAC11. Em 2022, as ações BPAC11 sobem 18,36%, aos R$ 24,67. “É nossa escolha de crescimento entre as financeiras do Brasil”, afirmou a instituição, em relatório. Pelo menos em 2022, o cenário está mais claro para os bancões e ‘neobancões’. Para as fintechs, ainda pairam dúvidas que só serão respondidas com o tempo.

Reprodução integral de textos e imagens.

Fonte: Estadão.